Yield farming, príležitostne označovaný aj ako ťažba likvidity, je jedným z najnovších hype vlakov v oblasti DeFi. Hlavnou myšlienkou yield farmingu je generovanie pasívneho príjmu s vašimi existujúcimi kryptomenami. V podstate ide o to, že musíte požičiavať krypto, ktoré vlastníte, a výmenou za to získavať zvýšené výnosy. Yield farming už teraz spôsobuje revolúciu v spôsobe fungovania obchodníkov s kryptomenami tým, že nahrádza stratégiu „HODLovania“ na svojich digitálnych aktívach namiesto ich využívania.

Čo je Crypto Yield Farming? Zdroj

Čo je Crypto Yield Farming? Zdroj

Čo je to Yield farming?

Zjednodušene povedané, yield farming zahŕňa požičiavanie kryptomeny prostredníctvom siete Ethereum. Keď sa pôžičky poskytujú prostredníctvom bánk s použitím fiat peňazí, požičaná suma sa spláca s úrokom. Pri yield farmingu je koncept rovnaký: kryptomena, ktorá by inak ležala na burze alebo v peňaženke, sa požičiava prostredníctvom protokolov DeFi (alebo sa uzamkne do inteligentných kontraktov, v terminológii Etherea) s cieľom získať výnos.

Yield farming sa zvyčajne vykonáva pomocou tokenov ERC-20 na Ethereu, pričom odmeny sú formou tokenu ERC-20. Hoci sa to v budúcnosti môže zmeniť, takmer všetky súčasné transakcie yield farmingu sa uskutočňujú v ekosystéme Ethereum.

História

Za náhly rozruch okolo yield farmingu vďačíme takmer výhradne uvedeniu tokenu COMP – tokenu správy burzy Compound Finance. Governance tokeny – ak ste o tom nevedeli – umožňujú držiteľom hlasovať pri rozhodovaní o správe a riadení konkrétnej burzovej platformy alebo navrhnúť určitú zmenu.

Compound, úverová burza založená na Ethereu, vyvinula funkčný decentralizovaný blockchainový systém distribúciou tokenov COMP so stimulmi likvidity; používatelia dostali možnosť získať odmenu pridaním likvidity do rôznych likvidity poolov.

Compound finance logo Zdroj

Compound finance logo Zdroj

Compound Exchange začala distribuovať tokeny COMP používateľom protokolu 15. júna 2020. Keďže dopyt po tokene vysoko stúpol a Compound sa dostal na vedúcu pozíciu v rámci priestoru DeFi, platforma tiež pomohla priniesť koncept yield farmingu do hlavného prúdu. Odvtedy pomerne veľa ďalších DeFi protokolov integrovalo stratégiu yield farmingu s rôznymi ekonomickými stimulmi, aby presvedčili používateľov požičiavať svoju kryptomenu.

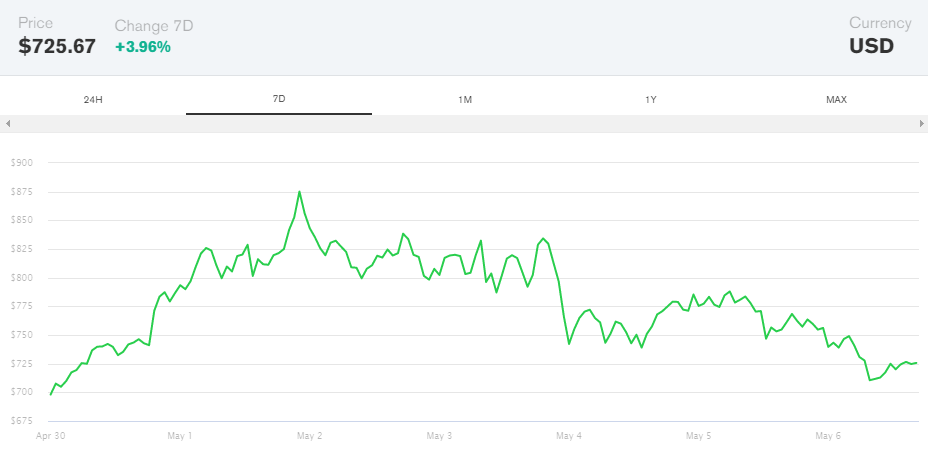

Graf COMP tokenu za posledný týždeň Zdroj

Graf COMP tokenu za posledný týždeň Zdroj

Ako vlastne Yield Farming funguje?

Ako už bolo spomenuté, v prípade yield farmingu skupina používateľov vkladá svoje vlastné kryptoaktíva do likvidity poolov a generuje výnosy. Títo používatelia sú známi ako LP alebo poskytovatelia likvidity.

Yield farming úzko súvisí s modelom známym ako automatizovaní tvorcovia trhu (AMM). LP vkladajú peniaze do likvidity poolov. Tento pool podporuje trh, na ktorom si používatelia môžu požičiavať, vypožičiavať alebo vymieňať tokeny. Za používanie týchto platforiem sa účtujú poplatky, ktoré sa potom vyplácajú poskytovateľom likvidity podľa ich podielu na poole likvidity. Toto je základný kameň fungovania AMM.

Implementácie sa môžu veľmi líšiť – nehovoriac o novej technológii. Bezpochyby budeme svedkami nových prístupov, ktoré zlepšia súčasné implementácie.

Okrem poplatkov by ďalším stimulom na pridávanie peňazí do poolu likvidity mohla byť distribúcia nových tokenov. Môže sa napríklad stať, že nebude možné kúpiť tokeny na voľnom trhu, iba v malých množstvách. Na druhej strane sa môže naakumulovať poskytovaním likvidity do konkrétneho poolu.

Kto sú LP – poskytovatelia likvidity

Yield farming nie je možný bez toho, aby LP – teda poskytovatelia likvidity, vložili svoje prostriedky do likvidity poolov. Zhromažďovanie príkazov v takýchto obchodných sieťach uľahčuje obchodovanie s kryptomenami tým, že vytvára trh. V obchode sa často nazývajú tvorcovia trhu, pretože poskytujú to, s čím chcú kupujúci a predávajúci obchodovať.

Čo je likvidity pool a ako LP profitujú z farmingu?

Teraz vás možno zaujíma, čo je to likvidity pooly. Nuž, sú to niečo ako trhoviská, kde si môžete požičiavať alebo prepožičiavať digitálne aktíva a vymieňať jedno krypto za druhé. Likvidity pooly sú v skutočnosti inteligentné kontrakty na výmennej platforme DeFi, ktoré sú naprogramované na držanie finančných prostriedkov. Keď poskytovateľ likvidity uloží svoje krypto do jedného z poolov likvidity, kód v inteligentných zmluvách sa postará o to, aby za to získal odmenu. Zvyčajne sú výnosy podielom na poplatkoch za obchodovanie, ktoré si účtuje burza DeFi, na ktorej sa likvidity pool nachádza.

Všetky pravidlá distribúcie budú závisieť od jedinej implementácie protokolu. Podstatou je, že LP dostávajú zisky na základe množstva likvidity, ktorú poskytujú fondu.

V protokole LuaSwap sa token LUA bude poskytovať poskytovateľom likvidity (LP), aby sa podporilo ich pokračovanie v protokole. Držaním tokenov LUA získavajú LP podiel na správe protokolu. Môžu rozhodovať o tom, v ktorých reťazcoch sa bude LuaSwap implementovať, koľko LUA sa bude distribuovať LP v novom reťazci, ktoré nové tokenové projekty bude LuaSwap podporovať a podobne.

Podľa TomoChain môže mať distribúcia tokenov najväčší vplyv na posilnenie siete komunít používateľov a prispievateľov. Musí byť starostlivo navrhnutá tak, aby zabránila krátkodobým oportunistickým farmárom, ktorí okamžite predávajú a opúšťajú protokol hneď, ako klesne výnos z farmingu. Distribúcia tokenov prostredníctvom yield farmingu by mohla podporiť stratégiu pre pooly, kde väčšina likvidity poolu bude z dlhodobého hľadiska v LuaSwap.

Čo je to APY metóda?

APY alebo ročný percentuálny výnos je anualizovaná metóda, ktorá predpovedá výšku výnosov, ktoré možno získať za rok. APY je miera výnosu získaná z investície po zohľadnení vplyvu zloženého úročenia za predpokladu, že peniaze zostanú uložené počas jedného roka.

Vzorec na výpočet APY je:

APY= (1 + r/n )n – 1

Kde r = úroková sadzba za obdobie a n = počet období zloženého úročenia.

Teraz je dôležité si uvedomiť, že výpočty uskutočnené pomocou metódy APY sú len predpovede a predpokladané výnosy nie sú zaručené. Volatilita cien kryptomien môže ovplyvniť ročné výnosy, pretože cena konkrétneho tokenu môže v každom okamihu klesnúť. V dnešných dňoch je yield farming kryptomien neistým a konkurenčným priestorom, a preto sa akékoľvek odhady môžu vždy ukázať ako nesprávne.

Yield farming – platformy a protokoly

Aave

Aave je decentralizovaný protokol na získavanie úrokov z vkladov a požičiavanie aktív. Algoritmus protokolu upravuje úrokové sadzby na základe aktuálnych trhových podmienok. Veritelia dostávajú za svoje prostriedky „aTokeny“. Tieto tokeny začnú okamžite po uložení zarábať zo zloženého úročenia. Aave umožňuje aj ďalšie pokročilejšie funkcie, napríklad bleskové pôžičky.

Aave je decentralizovaný protokol na získavanie úrokov z vkladov a požičiavanie aktív Zdroj

Aave je decentralizovaný protokol na získavanie úrokov z vkladov a požičiavanie aktív Zdroj

Uniswap

Uniswap je decentralizovaný výmenný protokol (DEX) na výmenu tokenov bez dôvery. Poskytovatelia likvidity vkladajú ekvivalentnú hodnotu dvoch tokenov s cieľom vytvoriť trh. Obchodníci potom môžu obchodovať proti tomuto fondu likvidity. Na oplátku za poskytovanie likvidity získavajú poskytovatelia likvidity poplatky z transakcií, ktoré sa uskutočnia v ich poole.

Uniswap je jednou z najpopulárnejších platforiem pre bezúverové výmeny tokenov vďaka svojej beztrieštivej povahe. To môže byť užitočné pre produktívne stratégie farmárčenia.

Uniswap je decentralizovaný výmenný protokol (DEX) Zdroj

Uniswap je decentralizovaný výmenný protokol (DEX) Zdroj

Curve Finance

Curve Finance je decentralizovaný výmenný protokol určený na mimoriadne efektívne výmeny stablecoinov. Na rozdiel od iných podobných protokolov, ako je napríklad Uniswap, Curve umožňuje používateľom vykonávať výmeny stablecoinov s vysokou hodnotou a relatívne nízkym sklzom (sklz – znamená rozdiel medzi očakávanou cenou obchodu a cenou, za ktorú sa obchod vykoná).

Curve Finance je decentralizovaný výmenný protokol určený na mimoriadne efektívne výmeny stablecoinov Zdroj

Curve Finance je decentralizovaný výmenný protokol určený na mimoriadne efektívne výmeny stablecoinov Zdroj

Yearn.finance

Yearn.finance je decentralizovaný ekosystém agregátorov, ktorí využívajú služby požičiavania, ako sú Aave, Compound a ďalšie. Jeho cieľom je optimalizovať požičiavanie tokenov algoritmickým vyhľadávaním najvýhodnejších úverových služieb. Finančné prostriedky sa pri vklade konvertujú na yTokeny, ktoré sa pravidelne rebalancujú, aby sa maximalizovali zisky.

Yearn.finance je pre tých, ktorí chcú protokol, ktorý automaticky vyberá stratégie, ktoré sú pre nich najlepšie.

Yearn.finance je decentralizovaný ekosystém agregátorov Zdroj

Yearn.finance je decentralizovaný ekosystém agregátorov Zdroj

Luaswap.org

LuaSwap je automatizovaný tvorca trhu pre výmeny tokenov a cross-chain farmársky protokol na získavanie tokenov LUA od spoločnosti TomoChain. Inšpirovaný swapovými protokolmi založenými na AMM, ako sú Uniswap a SushiSwap, Luaswap umožňuje poskytovateľom likvidity určitých poolov na tokene LUA farmárčiť Uniswap.

S cieľom podporovať menšie pooly a nesúťažiť o likviditu s top tokenmi poskytne LuaSwap „farmárom“ nové príležitosti.

LuaSwap je automatizovaný tvorca trhu pre výmeny tokenov a cross-chain farmársky protokol na získavanie tokenov LUA od spoločnosti TomoChain Zdroj

LuaSwap je automatizovaný tvorca trhu pre výmeny tokenov a cross-chain farmársky protokol na získavanie tokenov LUA od spoločnosti TomoChain Zdroj

QuickSwap

QuickSwap je decentralizovaná burza (DEX) bez povolení založená na Ethereu, ktorú poháňa infraštruktúra škálovateľnosti Layer 2 spoločnosti Matic Network. Viac o tomto projekte a tiež o fungovaní tejto platformy nájdete v našom článku vo V.I.P. sekcii TU.

PancakeSwap

PancakeSwap je decentralizovaná burza postavená na reťazci Binance Smart Chain. Keď poskytovatelia likvidity vložia svoje kryptomeny do jedného z poolov, dostanú za to tokeny poskytovateľa likvidity – LP. Ak ste napríklad do poolu pridali BETH (Binance ETH) a ETH, dostanete za to tokeny BETH-ETH LP. Tieto tokeny LP môžete použiť na vrátenie svojho vkladu, ako aj časti poplatkov za obchodovanie.

PancakeSwap vám tiež dáva možnosť farmárčiť svoj token natívneho riadenia, CAKE. Niektoré pooly likvidity na PancakeSwap, ktoré v súčasnosti poskytujú najvyššiu APY, sú tieto:

- DAI-BNB (APY 13731,33 % ročne)

- YFII-BNB (APY 1290,59 % ročne)

- BCH-BNB (APY 563,36 % ročne)

- XTZ-BNB (APY 547,60 % ročne)

PancakeSwap, najlepšia decentralizovaná burza na Binance Smart Chain Zdroj

PancakeSwap, najlepšia decentralizovaná burza na Binance Smart Chain Zdroj